TEFAS’TAN ALDIM BİR TANE….

Yatırım fonları profesyonel portföy yöneticileri tarafından işletilen, bir nevi yatırım havuzu. Birbirini tanımayan ama aynı fona yatırım yapan katılımcılar, ortak bir yatırımın kaderini paylaşıyor. Ancak bu yatırımın kaderi hakkında karar verme hakkı, portföy yönetim şirketinde. Portföy yönetim şirketleri sermaye piyasalarında bir taraftan portföy yöneticisi olarak görev yaparken, bir taraftan da fon kurucusu olarak, fonların yatırım stratejilerinin belirlenmesi ve satış-pazarlamasının yapılması işlerini yerine getiriyor.

Yatırım fonları, riskin dağıtılması ilkesine göre yönetiliyor. Bunun en açık ve basit anlatımı, yumurtaları farklı sepetlere koymak. Böylece sermaye piyasalarında farklı enstrümanlara ve alanlara yatırım yapan fon portföyü ile birçok yatırım aracının riski alınırken, yine birçok yatırım aracının getirisinden de faydalanılıyor. Yatırım fonları hiçbir zaman piyasanın en iyisi olan yatırım araçlarının getirisine ulaşamazken, piyasanın en kötüsünün zararı da yatırım fonlarında oluşmuyor. Yani, yatırım fonları tek bir yatırım aracından ziyade, piyasa ortalamalarının risk ve getirisine yakınsıyor.

Peki, ortalama getiri sağlanacak ise, neden yatırım fonuna yatırım yapılmalı? Birinci ve en önemli neden yatırım fonları, yatırımcıların bilemeyeceği ulaşamayacağı piyasalara, varlıklara ulaşılmasını sağlıyor. Örneğin; dolar bazında yüzde 7-8 faiz veren Türk Eurobondlarını bireysel yatırımcılar almaya kalktığında, yüksek komisyonlar nedeniyle getiriler çok azalıyor. Halbuki büyük montanlı yatırım yapan fonlar, ister halka arzdan talepte bulunabiliyor, isterse de borsada oluşan fiyatlardan düşük komisyonlarla bu varlıkları portföye katabiliyor. Ayrıca yüksek maliyet içeren yurtdışı yatırımlar, fonlar aracılığıyla çok daha düşük maliyetlerle gerçekleştirilebiliyor.

İkinci en önemli neden ise, yatırım fonlarının, birçok varlık grubu arasından tercih yapmak zahmetinden, yatırımcıları korumasıdır. Uzmanların günlerce üzerinde çalışarak, analizler yaparak portföye almak için tercih ettiği varlıklar, fon portföyünde zahmetsizce yatırımcılarını bekliyor. Böylece yatırım yapmak için harcanacak zaman, emek, maliyet baskısından kaçınmak mümkün hale geliyor.

Peki, yatırım fonları çok mu mükemmel, hiç mi dezavantajı yok, diyebilirsiniz. En büyük dezavantajı gelecek için hiçbir getiri vaadinde bulunulamaması iken, getirilerin piyasa ortalamaları seviyelerinde oluşması, yüksek risk alabilenler için tatmin edici bulunmayabiliyor.

FONLARA NASIL YATIRIM YAPILIR?

2015 yılında TEFAS’ın uygulamaya alınmasıyla, belli fonlar dışındaki yatırım fonları, bütün aracı kurumlardan ve bankalardan alınıp satılmaya başlandı. Yatırım fonları TEFAS’la özgürleşti, piyasa büyüdü. Hisse fonlar, borçlanma araçları fonları, değişken fonlar, kıymetli maden fonları, katılım fonları, fon sepeti fonları ve karma fonlar TEFAS’ta işlem görmek zorunda. Para piyasası fonları ve serbest fonlar ise isteğe bağlı. Fon kurucuları, para piyasası fonlarını ve serbest fonları dilerse sadece kendi platformlarına ulaşabilen yatırımcılara sunabiliyor, dilerse TEFAS’ta bütün yatırımcıların tercihine açabiliyor.

-Borsa Yatırım Fonları, aynen hisse senedi gibi borsada işlem görüyor ve aracı kurum ile bankalardaki yatırım hesaplarından alınıp-satılabiliyor.

-Gayrımenkul yatırım fonları, girişim sermayesi yatırım fonları TEFAS’ta işlem görmüyor. Bu fonlar sadece kurucu veya fon yöneticisinin sunduğu platformlardan nitelikli yatırımcılar tarafından alınıp-satılabiliyor.

-Özel fonlar kişi veya kuruma özel kuruluyor. Bu kişi ya da kurumlar dışında hiç kimse tarafından alınıp-satılamıyor.

FON TÜRLERİ

Artık biliyorsunuz; uzun uzun anlatmaya gerek yok. Fonun ünvanında yer alan sektör, varlık, coğrafi işaret, tema ne ise, fonun portföyünde bu tür varlıklar en az yüzde 80 oranında yer almak zorunda. Hisse senedi fonlarının portföyünde, en az yüzde 80 hisse senedi, borçlanma araçları fonlarının portföyünde en az yüzde 80 oranında kamu ve özel sektör borçlanma araçları bulunuyor. Kıymetli maden fonlarının portföylerine en az yüzde 80 oranında külçe altın veya diğer kıymetli madenler alınırken, dövize yatırımı temsil eden dış borçlanma araçları fonları, portföylerinde en az yüzde 80 oranında kamu veya özel sektör tarafından ihraç edilen borçlanma araçlarına yer veriyorlar. Her fon türünün risk ve getirisi ayrı iken, bu fonlara yönelen yatırımcı grubunun beklentisi de ayrıdır. Bu nedenle hangi fon türünün yatırımcıya nasıl getiri sağlayacağını bilmekte fayda var. TEFAS’ta işlem gören fonları incelediğimizde;

-Para piyasası fonları: Portföylerindeki kısa vadeli yatırım araçlarıyla yatırımcısına mevduata yakın bir getiriyi, vade beklemeksizin sunar. Avantajı günlük olarak alınıp-satılabilmesi iken, dezavantajı getirisinin düşük olmasıdır.

-Borçlanma araçları fonları: Kamu ve özel sektör borçlanma araçlarıyla çeşitlendirilmiş bir portföy ile uzun vadede mevduat üstü getiri sağlayabilirler. Avantajlı tarafı faizlerin düşüş dönemlerinde portföydeki varlıkların getirisini öne çekebilirler. Dezavantajı ise, faizlerin yükseliş dönemlerinde getirisi zayıflayabilir veya negatife dönebilir.

-Hisse Senedi Fonları: Hisse senedi piyasasındaki getiriyi çeşitlendirilmiş bir portföy aracılığı ile sunar. Avantajı piyasadaki volatilitenin yumuşatılmış olmasıdır. Dezavantajı ise, aşırı risk almak isteyen yatırımcıları, ortalamalara yakın getiri nedeniyle, tatmin etmemesidir.

-Kıymetli madenler fonları: Yatırımcılara gram altın getirisi sunar. Ancak portföydeki kıymetli maden oranı gram altının fiyatını takip etmekte etkilidir. Şöyle ki, kıymetli madenler fonunun portföyünde yüzde 80 altın ve altına dayalı varlık var ise, portföyün kalan yüzde 20’si getirinin gram altının getirisinden uzaklaşmasına neden olacaktır. Portföyün tamamının altına bağlı olması halinde fonun getirisi ile gram altının getirisi eşitlenecektir.

-Değişken ve karma fonlar: Fonun getirisinde portföy yöneticisinin aktif veya pasif portföy yönetimi uygulaması, getirisini etkileyecektir. Avantajı, piyasa dalgalanmalarına karşı portföy yöneticisinin maharetini sergilemesine izin verir. Dezavantajı ise, yatırımcılar portföydeki varlık dağılımını anlık veya günlük takip edemediklerinden, piyasa dalgalanmaları karşısında bir anlamda savunmasızdırlar, portföy yöneticisine güvenmek zorundadırlar.

-Fon sepeti fonları: Yine fon yöneticisinin getiride etkili olduğu fonlardır. Fonun portföyüne başka yatırım fonlarının katılma payları dahil ediliyor. Bu fon türünde toplam fon giderlerine dikkat edilmeli.

-Koruma amaçlı veya garantili şemsiye fonlar: Yine portföy yöneticisinin getiride etkili olduğu fonlardandır. Bu tür fonlarda yatırımın belli bir vadesi bulunur ve anaparanın veya getirinin belli bir bölümünün korunması amaçlanır.

ÖZELLİKLİ FONLAR

Özellikli Fonlar TEFAS’ta işlem görmeyen, nitelikli yatırımcıların alabildiği, yani bir milyon liranın üzerinde varlığı olan yatırımcıların yatırım yapabildiği, kendi türüne özel yatırım amaçları olan fonlardır. Dönem dönem bunların getirileri çok iştah kabartıcı olabiliyor. Ancak içerdikleri riskler ve yatırımın büyüklüğü, özel alım-satım şartları nedeniyle bu fonlar küçük yatırımcılara uygun görünmüyorlar. Bu nedenle TEFAS’ta da işlem görmüyorlar. Bu fonlardan bahsedecek olursak:

-Serbest Fonlar: Varlık dağılımı konusunda yatırım sınırlamalarına tabi olmaksızın portföylerine, vadeli işlemler, opsiyonlar ve swap gibi işlemleri dahil edebilen fonlardır. TL veya döviz cinsinden yatırım yapabildikleri gibi yabancı ülke borçlanma araçları, hisse senetleri, borsa yatırım fonları ve yabancı yatırım fonlarına yatırım yapabiliyorlar. Serbest fonlarda pay fiyatları her gün açıklanmak zorunda değil. Ancak en az ayda bir kez pay fiyatları hesaplanarak katılımcılara bildiriliyor. Katılma paylarının fona iadesi için pay fiyatlarının ilan süresinden, daha farklı ve uzun süreler belirlenebiliyor.

-Gayrımenkul Fonları: Kuruluş ve işleyiş itibariyle yatırım fonlarına benzese de, yatırım yaptıkları varlıkların gayrımenkul olması ve bu fonların portföyündeki varlıkların yatırımı, değerlemesi gibi konuların özellikli olması nedeniyle, yatırım fonlarından ayrılıyorlar. Bu fonlar; portföy yönetim şirketleri veya gayrımenkul yönetim şirketleri tarafından kurulan, gayrımenkullere, gayrımenkullere dayalı haklara, kira veya gayrımenkul sertifikalarına yatırım yapmak amacıyla kurulan fonlardır. Bu fonlara yatırım yapmak için de nitelikli yatırımcı olmak gerekiyor.

-Girişim sermayesi fonları: Nitelikli yatırımcıların talep edebildiği girişim sermayesi yatırım fonları, girişim sermayesi olarak adlandırılan, yeni üretim tekniği, yeni pazarlar ve yeni ürünler vb geliştiren firmaların paylarına veya borçlanma araçlarına yatırım yapıyor. Bu tür fonlar portföy yönetim şirketleri veya girişim sermayesi portföy yönetim şirketleri tarafından kurulabiliyor.

Serbest fonlar, gayrımenkul fonları ve girişim sermayesi fonlarına yatırım yapmak isteyen nitelikli yatırımcıların, bu tür fonları ihraç eden kurumlara ulaşması gerekiyor. Portföy yönetim şirketleri, girişim sermayesi portföy yönetim şirketleri ve gayrımenkul yönetim şirketlerinin listesine https://www.tspb.org.tr/tr/uye-bilgileri/ linkinden ulaşılabilir.

-Borsa Yatırım Fonları: Özellikli fonların arasında borsa yatırım fonlarını da göstermek gerekir. Borsa yatırım fonları bir yatırım fonu mantığıyla kurulmuş bir menkul kıymet portföyüne sahip olup, aynen hisse senetleri gibi borsada işlem gören fonlardır. Peki, belli endekslere yatırım yapan hisse fonlar TEFAS’ta işlem görüyor. Borsa yatırım fonlarına ne gerek var? Borsa yatırım fonları TEFAS’taki fonlarda olduğu gibi tek bir fiyattan değil, portföyündeki varlıkların dalgalanmalarına göre aynen hisse senedi gibi gün içinde farklı fiyatlardan işlem görüyor. Dolayısıyla hisse senedi fonlarına göre daha fazla risk, daha fazla getiri olasılığı sunuyor.

-Özel Fonlar: Katılma payları önceden belirlenmiş kişi veya kuruluşlara tahsis edilmiş fonlardır. Portföy yönetim şirketleri, yatırımları belli bir büyüklüğe ulaşmış kişi yada kurumlara, talepleri halinde özel fonlar kurarak, bu kişilere profesyonel yatırım yönetimi desteği sağlıyor. Özel fonlar da TEFAS’ta işlem görmüyor.

FONLARA GENİŞ AÇIDAN BAKIŞ

Ülkemizdeki yatırım fonları sektörünün toplam büyüklüğü 31 Mart 2022 tarihi itibariyle 356 milyar civarında. Yatırım fonları sektörünün portföyündeki yatırım araçlarına bakıldığında en büyük pay yaklaşık 50 milyar ile döviz cinsi özel sektör dış borçlanma araçlarına ayrılmış. Hisse senetlerinde 45 milyarlık yatırım mevcut iken, 41 milyar özel şirketlerin borçlanma araçlarında, 32 milyar kamu dış borçlanma araçlarında, 12 milyar kamu iç borçlanma araçlarında, 32 milyar vadeli mevdut ve katılma hesaplarında, 12 milyar kıymetli madenlerde, 22 milyar yatırım fonu katılma paylarında ve 34 milyar da yabancı menkul kıymetlerde bağlı görünüyor.

Yatırım fonları sektöründeki fon türlerine bakıldığında, serbest fonlar tek başına toplamda 128 milyar lirayla sektörün yaklaşık yüzde 40’ını oluşturuyor. Daha önce de bahsettiğimiz gibi serbest fonlar TEFAS’ta işlem görmüyor. Serbest fonların arkasından gelen en büyük fon türü para piyasası fonları. Toplamda 47 milyara ulaşan fon büyüklüğü, özellikle bankalar tarafında kısa vadeli mevduat alternatifi olarak para piyasası fonlarının tercih edildiğinin de bir göstergesi. Üçüncü sırada 39 milyara ulaşan portföy büyüklüğü ile borçlanma araçları fonları geliyor.

Bireysel emeklilik sistemindeki altın ve kıymetli maden ağırlığı, yatırım fonları tarafında yerini, özel sektörün Türk Lirası ve döviz cinsi borçlanma araçlarına bırakmış. Hisse senedi yatırımı BES ile benzer; toplam içindeki payı 45 milyar ile yüzde 15 seviyelerinde.

Finansal sistemin giderek dolarize olmasının etkileri yatırım fonlarına da yansımış. Yatırım fonları sektörünün yaklaşık %45’i döviz cinsi yatırım araçlarından, yüzde %55’i de Türk Lirası cinsinden yatırım araçlarından oluşuyor. Doğrudan yurtdışı varlıklara yatırım yapan fonlarda da bir büyüme eğilimi gözleniyor. Sektörün 34-35 milyar liralık kısmı yani yaklaşık yüzde 10’u yurtdışı varlıklara ayrılmış. Bunun 11 milyarı borsa yatırım fonları olarak, 21 milyarı hisse senedi olarak ve 3 milyarı da yabancı ülkelerdeki kamu ve özel sektör borçlanma araçlarına bağlanmış.

ŞAMPİYON FONLAR HANGİLERİ

Herkesin yatırım hedefi; dönemin şampiyon yatırım aracında veya yatırım fonunda olmak. Ancak finansal piyasalarda, maalesef bu çok mümkün olamıyor. Çünkü finansal piyasalardaki dalgalanmalar uzun vadeli çıkış trendinde olan yatırım araçlarının bile zaman zaman değer kaybetmesine neden oluyor. Bu değer kaybına katlanamayan veya bu dönemde yeni iyi getiriler yakalayacağını düşünen yatırımcılar, moda deyişle ‘trenden atlıyor’. Maalesef trenin tekrar hızlandığı dönemde ‘trenden atlayanlar’ ya başka trenlerde oluyor ya da trenin arkasından koşuyor. Aradan geçen zamanda geriye bakıldığında da ‘ah-vah’ ediliyor.

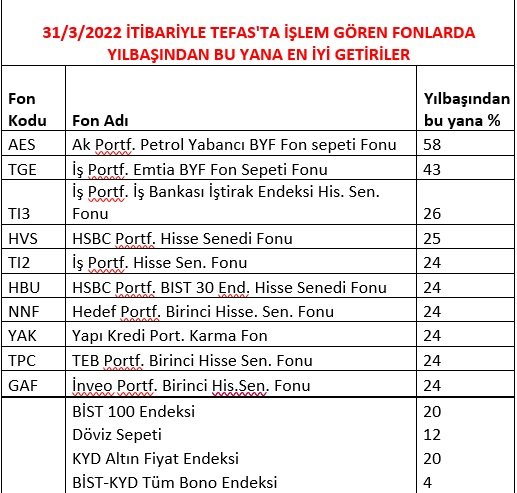

YILBAŞINDAN BU YANA EN İYİLER

31 Mart 2021 tarihine göre yılbaşından bu yana TEFAS’ta işlem gören fonlar arasında bir getiri sıralaması yaptığımızda, petrol fiyatlarındaki artışın etkisiyle emtia fonları ile yılbaşından beri yükselişini sürdüren BİST 100’e paralel olarak hisse senedi fonları öne çıkıyor.

SON BİR YILIN EN İYİLERİ

Fon sektörünü, türlerine ayırmadan bir bütün olarak değerlendirdiğimizde, son bir yılda en iyi getiriler sıralamasında girişim sermayesi yatırım fonları, serbest fonlar ve gayrımenkul yatırım fonları öne çıkıyor. Ancak daha öncede bahsettiğimiz gibi bu fon türleri TEFAS’ta işlem görmüyor ve sadece nitelikli yatırımcılara satılıyor.

TEFAS’ta işlem gören fonlar arasında son bir yıllık getirilere, dövizdeki yükselişe paralel olarak döviz cinsi yatırım araçları damga vuruyor. Gerek döviz fiyatlarındaki yükseliş, gerekse de emtia ve altının ons bazında uluslararası borsalardaki yükselişi, etkisini yatırım fonlarında tarafında da gösteriyor ve emtia ve altın fonların sıralamanın en başlarında yerini alıyor.

-SON BEŞ YILIN EN İYİLERİ

Son beş yılın en iyileri sıralamasına da, yine dövizdeki yükseliş damgasını vuruyor. Listenin üst sıraları yabancı fonlar ve altın fonları arasında paylaşılmış. Listeye ikinci ve üçüncü sıradan giren ve yurtiçi piyasalara yatırım yapan Tacirler Portföy’ün değişken fonu ve hisse senedi fonu dövize yatırım yapanlar arasından sıyrılarak başarısını vurgulamış.

GELECEĞİN SEKTÖRLERİ

Önümüzdeki dönemde hangi fonlar, hangi fon grupları getiri sağlayacak? Maalesef bugünden bu soruların cevabını verebilmek mümkün değil. Ancak bu demek değil ki, geleceği bilemiyorsak, yatırım yapamayız. Zaten yatırım; belirsiz olan geleceğin riskini almak, değil mi? Bir getiri beklentisiyle yatırım yapılmıyor mu? Burada bir beklenti var, getiri sağlama isteği var, belirsiz bir gelecek var ve bütün bunların sonucu olarak, her yatırım belirli bir risk içeriyor. Yatırım yapmanın güzelliği, heyecanı da burada.

Önümüzdeki dönemde öne çıkabilecek yatırım alanları nelerdir, diye bakıldığında teknolojik gelişmeler öne çıkıyor. Teknoloji insanlığın hayat akışını değiştirecek, üretim sistemlerini, lojistiği, tüketimi şekillendirecek yenilikler sunuyor. Blockcain olsun, metaverse olsun, elektrikli araçlar olsun, teknolojik alanda faaliyet gösteren irili ufaklı pek çok şirket mevcut olmasına rağmen, teknolojiye yapılan yatırımlar belli bir risk de içeriyor.

Tarım sektörü insanlığın artan nüfüsuna karşılık; giderek daralan tarım alanları ve olası savaşlar nedeniyle dikkat çekiyor. Üretimdeki kısıtlamalar, tarım emtialarında, fiyatları şimdiden yükseltmeye başladı bile. Uzmanlar küresel ısınmanın da etkisiyle, tarımda zaman zaman daralmalar yaşanabileceğine vurgu yapıyor. İnsanlık için bir felakete dönüşebilecek olan olası arz kısıtlamaları, tarım sektörüne yatırım yapanların işine yarayabilir.

Sağlık sektörü de yükselenler arasında yerini alıyor. Korona ile başlayan problemler, insanlığa sağlığın ne kadar önemli olduğunu öğretti. Diğer yandan tüm dünyada nüfusun giderek yaşlanması ve buna bağlı sağlık talebinin de giderek artması, sektördeki şirketlere yatırım talebini artıracak. Yaşlılara dönük bakımevleri, yaşam alanları inşa eden şirketler henüz ülkemizde bulunmasa da gelecekte bu alanda da yüksek bir büyüme yaşanacağı tahmin ediliyor.

Enerji, hayatın doğal akışında yerini almış, olmazsa olmazlarımızdan. Küresel ısınmaya katkısı nedeniyle dünyada fosil yakıtlardan uzaklaşma ve yeşil enerjiye dönüş var. Bu alanda yatırım yapan şirketler giderek daha hızlı bir büyüme sergiliyorlar.

Kıymetli madenler ve altın ise, hem bir koruma aracı olarak, hem de sınırlı üretimleriyle uzmanlar tarafından yatırımlarda mutlaka bulunması önerilen yatırımlardan. Tüm dünyada enflasyonun ve faizlerin yükseliş trendine girdiği bu dönemde negatif faiz etkisinden korunmak için portföylerde altın mutlaka bulunmalı, deniyor. Diğer taraftan Rusya-Ukrayna savaşının piyasalarda yarattığı korku iklimi, kıymetli madenleri öne çıkarıyor.

TEMALARA YATIRIM

Bir de tematik fonlar var, belli temalara, sektörlere yatırım yapan. Bu fonlar değişken fon, karma fon, fon sepeti fonu vb. şekilde kurulabilir. Bu fonlar ile belli sektörlere, varlıklara yatırım yapılıyor ve bu sektörlerde faaliyet gösteren şirketlerin hisseleri, borçlanma araçları portföye dahil ediliyor.Tematik fonlar da ünvanlarında adı geçen temaya portföylerinin en az yüzde %80’i ile yatırım yapmak zorunda. Son dönemde gelişen teknolojiye bağlı olarak, siber güvenlik, yarı iletkenler, elektrikli araçlar, pil teknolojileri, blockzincir, metaverse alanlarına yatırım yapan fonlar ülkemizde de kurularak yatırımcıların tercihine sunuldu. Temalara yatırım yapan fonların en büyük avantajı bir sektörde oluşabilecek büyüme ya da talebi fiyata hemen yansıtabilmeleridir. Dezavantajları ise, sadece belli bir alana odaklandıklarından getirileri daha volatil ve dalgalı bir yapıda olabilir.

Potansiyel Barındıran Sektör ve Fonlarda Son 1 Yıllık Getiriler:

ENERJİ

AOY-Ak Portf. Alternatif Enerji Yab. Hisse Sen. Fonu %37

GZH-Garanti Portf. Temiz Enerji Değişken Fonu %40

IKP-İş Portf. Yenilenebilir Enerji Karma Fon %50

OLD-QNB Finans Portf. Temiz Enerji ve Su Fon Sepeti Fonu,

YJH-Yapı Kredi Portf. Temiz Enerji Değişken Fon

IJG-İş Portf. Yenilenebilir Enerji Karma Fon

IYG-İş Portf. Yenilenebilir Enerji GSYF

MAI-Maxis Girişim Serm.Portf. Temiz Enerji GSYF

MYP-Mükafat Portf. Yaprak Yenilenebilir Enerji GSYF

YPG-İstanbul Portf. Greenone Yenilenebilier Enerji GSYF

SAĞLIK

AFS-Ak Portf. Sağlık Sektörü Yab. Hisse Sen. Fonu %97

GZG-Garanti Portf. Sağlık Sektörü Değişken Fon,

IKL-İş Portf. Sağlık Şirketleri Karma Fon %75

ACG-İstanbul Portf. ACT Gaziantep En.Sağ.Kam.PPP GSYF

AG9-Albaraka Portf. Contra Sağlık ve Tekn.GSYF

TARIM

GZL-Garanti Portf. Tarım ve Gıda Sekt. Değişken Fon

YLC-Ata Portf. Tarım ve Gıda Değişken Fon

FZS-İstanbul Portf. Tarım ve Hayvancılık ve Tekn. GSYF

IJT-İş Portf. Tarım Serbest Fon

OTG-Oyak Portf. Tarım ve Gıda Odaklı GSYF

TEKNOLOJİ

AFT-Ak Portf. Yeni Tekn. Yab.His.Sen.Fonu

DHJ-Deniz Portf. Teknoloji Şirk. Hisse Sen Fonu (HSYF)

DTZ-Ak Portf. Dönştürücü Tekn. Değişken Fon

FJB-Fiba Portf. Blok Zinciri Tekn. Serbest Fon

GBV-Garanti Portf. Blokchain Tekn.Değişken Fon

GUH-Garanti Portf. Yabancı Tekn. BYF Fon Sepeti Fonu

ICZ-Ak Portf. Tekn. Şirk. His.Sen.Fonu

IJC-İş Port. Yarı İletken Tekn.Değişken Fon

IJP-İş Portf. Blokchain Tekn. Karma Fon

IJZ-İş Portf. Siber Güvenlik Tekn. Değişken Fon

IRT-İnveo Portf. Tekn. Değişken Fon

ITF-İstanbul Portf. Tekn.Karma Fon

ITP-İş Portf. Teknoloji Karma Fon

IVY-İstanbul Portf. Blokchain Tekn. Karma Fon

KGK-Kalkınma Gir.Ser. Yeni ve İleri Tekn. Kat. GSYF

MET-Garanti Portf. Metaverse ve Yeni Tekn. Değ.Fon

MTV-Ak Portf. Metaverse ve Dijit. Yaş.Tekn.Değ.Fon

MTX-Teb Portf. Metaverse ve Dij.Tekn. Değ.Fon

NPF-Neo Portf. Yaşam. Tekn. GSYF

OG3-Omurga Gay.ve Gir. Serm.Portf. Tekn. GSYF

OJT-QNB-Finans Portf. Tekn. Fon Sepeti Fonu

PGG-Albaraka Portf. Matte Tekn. GSYF

PIG-Albaraka Portf. Yazılım Tekn. GSYF

RP8-Re-Pie Portf. Teknoloji GSYF

RR2-Re-Pie Portf. Birinci Karma Tekn. GSYF

TAV-Ak Portf. Agesa Emek. Teknoloji GSYF

TFF-TEB Portf. Amerika Tekn. Tabancı BYF Fon Sepeti Fonu

TOG-Atlas Portf. Teknoloji Odaklı GSYF

TZS-Tera Portf. Tech.İnvest Teknoloji GSYF

VCY-Ak Portföy ve Otonom Araç. Tekn. Değişken Fon

YAY-Yapı Kredi Portf. Yab.Tekn.Sekt.His.Sen.Fonu

YE1-24 Gayr.ve Gir.Serm.Diji.Tekn.GSYF

YHZ-Yapı Kredi Portf. BİST Tekn. Ağırlık Sınırlamalı HSYF

YZC-Yapı Kredi Portf. Fintec. Ve Blok.Tekn.Fon Sepeti Fonu

ZFB-Ak Portf. Fintek ve Blokzinciri Tekn. Değişken Fon

ZMY-Ziraat Portf. Metaverse ve Yeni Tekn. Deği. Fon

ZPT-Ziraat Portf. Yıl. Paz. Tek. ve İlet. 10 End. HSY.BYF

POTANSİYEL BARINDIRAN FONLAR

Önümüzdeki dönemlerde getiri sağlaması beklenen fonların, yükselen sektörlere yatırım yapanlar arasından çıkma olasılığı oldukça fazla. Tabi, özellikle yurtdışına yatırım yapan fonların getirisinde döviz fiyatları da çok etkili. Bu nedenle fonların yerli-yabancı firmalara yatırım yapıp- yapmadığı ve karşılaştırma ölçütüyle ilgili bilgilere www.kap.org.tr adresinden ulaşılabilir.

NİLÜFER SEZGİN/İŞ PORTFÖY BAŞEKONOMİST VE GENEL MÜDÜR YARD.

‘Hisse senedi fonları getiri arayışında öne çıkabilir.

BİST100 endeksinde, ileriye dönük kâr beklentilerine göre F/K rasyosu, 2021 sene sonunun halen altında bulunuyor. Yüksek enflasyonun bir süre daha bizimle kalacak olması, ve Borsa İstanbul’da ihracat yapan, döviz geliri elde eden şirketlerin daha yoğunlukta olmasıyla, hisse senedi fonları getiri arayışında öne çıkabilir. Rusya’nın Ukrayna’yı işgali, küresel gıda arz güvenliğinde ilave endişelere yol açıyor. Hububat ürünlerinde hem savaşın tarım alanlarında yarattığı tahribat, hem de ticaret ağlarının bozulması ile savaş öncesi ihracat hacmine bir süre ulaşılamayacağı görülürken, bu durum Türkiye’nin de dahil olduğu birçok bölgede arz görünümünü zayıflatıyor. Bu gelişmeler tarım emtiasına yatırım yapan fonları destekleyebilir. Enflasyon yalnızca gelişmekte olan ülkelerde değil, gelişmiş ülkelerde de uzun yılların zirve seviyelerinde bulunurken, döviz varlığı olan yatırımcıların faiz getirisi de olması nedeniyle dış borçlanma araçlarına yatırım yapan fonlara yönelmesi daha makul bir strateji olarak görünüyor. Son dönemde Rusya-Ukrayna gerginliğinin artık fiyatlandığına ve emtia fiyatlarının doygunluğa ulaşmış olabileceğine dair beklentiler, getirileri bir miktar sınırlayabilir. Savaşın sürmesi ve arz endişelerinin devam etmesiyle, sıcak gelişmeleri yakından takip edebilme fırsatı olan yatırımcılar tarafından enerji başta olmak üzere emtiaya bir sepet mantığı ile yatırım yapan fonlar tercih edilebilir. Güvenli liman arayışı ve artan küresel enflasyona karşı korunma ihtiyacı altın fiyatları açısından son dönemde destekleyici olurken, dünyada artan reel faizler ve merkez bankalarının bilançolarını küçültme planları altın fiyatlarını baskılayabilecek unsurlar olarak öne çıkıyor. Kısa vadede bakıldığında savaş ortamının devam edeceğine işaret eden gelişmelerle portföylerde altın fonları da bir süre daha yer alabilir. Yenilenebilir enerji, siber güvenlik teknolojileri, sağlık gibi dünyanın önemli yapısal dönüşüm alanlarından ilham alan tematik fonlar, getirileri uzun vadede yükseltme imkânı sunuyor. ‘

OKAN ALPAY/TACİRLER PORTFÖY GENEL MÜDÜRÜ

‘Enflasyonist ortamda hisse senedi ve gayrımenkul yatırımları öne çıkıyor.

Değişken fonlar, tanım itibariyle belli bir yoğunluk sınırlamasına tabi olmayan, risk değeri bazlı varlık dağılımı fonlarıdır. Dolayısıyla yatırımcıların, yatırım kararları öncesinde bu fonların stratejilerini, risklerini oldukça iyi anlamış olmaları ve kendi yatırım tarzlarıyla uygun olup olmadığını belirlemeleri gerekmektedir. Değişken fonlar genellikle farklı risk düzeylerindeki varlık alokasyon fonları olduğundan fon yöneticisinin tecrübesi ve geçmiş dönem performansları oldukça önemliyken, bir çok farklı enstrümana tek bir yatırım aracı üzerinden yatırım yapabilmek en büyük avantajıdır. Yatırımcı tarafından bakıldığında her yatırım, ne kadarlık bir zaman sürecinde, ne tür bir getiri hedefi olduğunun belirlenmesi ile başlamalı. Sonrasında bu getiriyi sağlayabilmek için alacağı riskin kendi yatırım tarzı ile uygun olup olmadığı, ne kadarlık bir kaybı kabullenebileceği ciddi olarak sorgulanarak, buna göre belirlenecek fon dağılımı ile portföy oluşturulmalı. Gerek Tacirler Portföy Değişken Fonumuz gerekse Tacirler Portföy Hisse Yoğun Fonumuz ile uzun vadeli getirilerde üst sıralarda yer almaktayız. Bunun en büyük sebebi, takım çalışması ve yatırım disiplinimizi söyleyebilirim. Portföy yönetim ekibi olarak, hepimiz sanki bir araştırma görevlisi gibi haftada en az 3-4 şirket ile görüşmeler yapmakta, uzun vadeli bir perspektif çizmekte, genel ekonomik trendleri oldukça yakından takip etmekte ve fonlarımızın içerisindeki tematik yatırımları zaman zaman değiştirmekteyiz. Bizlere güvenen yatırımcılarımızın sorumluluğunun bilinci ve getiri odaklı bir portföy yönetim şirketi olma hedefiyle, teknolojik olarak da kendimizi geliştirmeye devam edeceğiz. Türkiye, enflasyonist bir süreçten geçiyor ve bunun maalesef daha uzun bir süre bizlerle kalacağını düşünüyoruz. Enflasyonist ortamlarda yatırımcıların kendilerini koruyabilecekleri alanların başında uzun vadeli hisse senedi yatırımları ve gayrimenkul yatırımları geliyor. Bu varlık sınıflarına ilişkin fonların daha avantajlı olabileceği kanaatindeyim.’

MÜGE PEKER/YAPI KREDİ PORTFÖY GENEL MÜDÜRÜ

‘Yatırımcının gizli karşılaştırma ölçütü mevduat üstü getiri.

Yatırım fonlarına yatırım yaparken; öncelikle yatırımcının risk/getiri beklentisini ve yatırımın vadesini doğru tespit etmek gerekiyor. Düşük-orta-yüksek risk seviyesine göre yatırım yapılması planlanan fonun hangi enstrümanlara yatırım yaptığı dikkate alınmalı. Yurt dışı borsalara yatırım yapan fonların portföyündeki varlıkların fiyat değişimine ek olarak, döviz biriminin TL karşısındaki düşüş veya yükselişinden de etkilendiği unutulmamalı. Ek olarak, her fonda olduğu gibi yatırım yapılan sektörlerdeki beklentileri de dikkate alarak yatırım kararları verilmelidir. Yapı Kredi Portföy olarak yatırımcılarımıza portföylerinde varlık dağılımı gerçekleştirmelerini ve portföy çeşitlendirmesi ile riski dağıtmalarını öneriyoruz. Bu sayede yüksek riskli varlıkları da yatırımcının beklentisine göre belirli oranlarda portföylerine katmaları ve beklenmedik gelişmeler doğrultusunda fiyat dalgalanmalarından korunmalarının mümkün olduğunu düşünüyoruz. Yatırım fonları getirilerinin, fon türlerine göre ayrıştığı görüldüğünden, her fonun, kendi karşılaştırma ölçütüne göre değerlendirilmesi gerekiyor. Diğer yandan, yatırımcıların gizli karşılaştırma ölçütünün her zaman mevduat getirileri olduğu da bir gerçek. Bu noktada varlık alokasyonu stratejisi devreye giriyor ve mevduat üzerinde getiri elde etmek isteyen yatırımcılara da, yatırımlarını özellikle bu stratejideki fonlarda değerlendirmelerini öneriyoruz. Genel olarak, mevduat getirisi üzerinde getiriyi dengeli bir dağılımla düşük dalgalanma ile sağlayan, varlık alokasyon stratejisi ile yönetilen fon sepeti türündeki fonlarımız yoğun talep görüyor. Dolayısıyla ana hedefimiz, yatırımcılarımıza orta/uzun vadede istikrarlı getiri sağlamak. 2022 yılı bahar aylarından itibaren daha uzun vadeli portföy oluşturmak için uygun bir dönem olabileceğine inanıyoruz. Tabii bu strateji izlenirken politik ve ekonomik taraftan gelecek yeni haber ve sinyallere özellikle dikkat edilmesi gerek. Her yeni ortamın kendi içinde değişik fırsatlar barındıracağını düşünüyoruz.’

ALİ EMRAH USTACI/AK PORTFÖY YATIRI FONLARI İŞ GELİŞTİRME VE PAZARLAMA BÖLÜM BAŞKANI

‘Dünya dönüşürken mutlaka yatırım yapmanız gereken 7 tema!..

Konu kelimenin tam anlamıyla “yatırım” olduğunda piyasa trendleri odaklı kısa vadeli görüşler yerine daha uzun vadeli bir perspektif sunmak istiyorum. Dünya tam bir dönüşüm sürecinin içerisinde ve bu değişim rüzgarı çok büyük fırsatlar sunuyor. Aynı zamanda, bu satırları okuyanların bütün bu baş döndürücü süreç içerisinde bir “kaçırmışlık” duygusu içerisinde olabileceğini tahmin edebiliyorum. Zaman çok çabuk geçiyor. Bundan 10 yıl sonra çocuklarımıza tüm bu trendleri nasıl sadece izlediğimizi anlatmak kolay olmayacak. İşte tam bu noktada Ak Portföy olarak, bir çözüm sunmak için, önümüzdeki 3-5 yıllık süreçte öne çıkan yedi yatırım temasını, “Yatırımın Geleceği” adı altında bir araya getirdik. “Yatırımın Geleceği” fonları bahsettiğim devrimsel değişimlerin tamamının kapsayacak ve o kaçırmışlık duygusunun yerini alacak. Yatırımın Geleceği Fonları’nın en büyük avantajı işin uzmanları tarafından seçilmiş belirli sayıda şirkete eşit ağırlıklı yatırım yapması. Yatırım yapılan şirketler belirli periyotlarla gözden geçiriliyor ve gerektiğinde yeni potansiyel şirketlerle değiştiriliyor. Bu şeffaflık, fona yatırdığınız her bir kuruşun hangi şirketlere yatırım olarak gittiğini tahmin edebilmenizi sağlıyor. İsterseniz bu şirketleri siz de izleyebiliyor, yatırımınızın potansiyelini rahatça takip edebiliyorsunuz. Bu yedi temel yatırım temasını şöyle sıralayabilirim; Enerji devrimi, geleceğin sağlık Sektörü, elektrikli ve otonom araç dönüşümü, metaverse ve dijital yaşam, finansın geleceği ve blokzincir teknolojileri, yıkıcı teknolojiler ile dünyanın teknoloji şirketleri. Bu fonlara Türkiye’deki tüm bankalardan tek işlemle yatırım yapılabiliyor.’

HAYDAR ACUN/ MARMARA CAPİTAL YÖNETİM KURULU BAŞKANI

‘Hisse Senedi fonlarıyla emtia fonları arasında risk profiline uygun dağılım yapılmalı.

Hisse fonlarına yatırım yaparken önemli olduğunu düşündüğüm birkaç tane kriter var: Birincisi fon yöneticisinin bağımsız olması çok önemli. Para yönetimi dünyanın en rekabetçi aynı zamanda en fazla çıkar çatışmasının yaşandığı sektörlerinden birisidir. Herhangi bir çıkar çatışmasına maruz kalmayacak (ve sadece kağıt üstünde olmayan) bir yapınızın olması çok önemli. Bunun en önemli şartı da bağımsız olmaktır. İkincisi, fon yöneticisinin ve yatırımcıların aynı gemide olup olmadığına dikkat etmek lazım. Fon yöneticisinin elini taşın altına koymuş olması lazım. Sadece başkasının parasını yönetmek başka, verdiğiniz kararların kendi paranızı da etkileyeceğini bilmek başkadır. Buffet’ın bir sözü var, pişirdiğimiz yemeği önce kendimiz yeriz, diye. Üçüncüsü, fon yönetim ücretlerinin ve fon gider oranlarının çok yüksek olmaması lazım. Uzun vadede bu oranlar yatırımcının getirisinin önemli bir kısmına ulaşabilir. Dördüncüsü, yatırımcının fon yöneticisinin neye göre yatırım kararları verdiğini, bilmesi lazım. Bir fon yöneticisi aşırı risk alarak veya şansın yardımıyla (ki şans çok önemli bir faktördür) dönemsel olarak çok iyi getiriler elde edebilir. Bunu elimine etmek için kısa vadeli değil 3-5 yıllık performansa bakmak lazım. Yatırımcı kendi risk profiline ve getiri beklentisine göre karar vermeli. Fon yatırımı yaparken bunun uzun vadeli bir iş olduğu unutulmamalı. Bir fon yatırımcısı minimum 2-3 yıllık vadelerle değerlendirme yapmalı. Yatırımcı volatiliteden korkmamalı. Önümüzdeki dönem hangi fon türlerinin getiri sağlayacağını bilmek için müneccim olmak lazım. Yatırımcılara tavsiyem: kendi risk profillerine göre, yerli ve yabancı hisse senedi fonlarıyla, emtia fonları arasında bir dağılım yapmaları. Hisse senedi fonları her zaman getiride öne çıkabilir çünkü Türkiye’nin muazzam bir potansiyeli var ve er ya da geç bu potansiyel gerçekleşecek.’

ALPER KOÇ/ICBC PORTFÖY GENEL MÜDÜRÜ

‘Yatırımın riski ile yatırımcının risk algısı örtüşmeli.

TL cinsinden işlem gören altın fonları bildiğiniz üzere gr. altına yatırım yapmaktadır. Gr. altın fiyatı ise; USDTL kuru ve Ons altın fiyatlarından ayrı ayrı etkilenmektedir. Dolayısı ile bu iki varlığın fiyatı ile ilgili ayrı ayrı beklentiler gr. altının fiyatına yön vermektedir. USDTL ve Ons altın fiyatlarında yükselişlere neden olacak beklentilerin hakim olduğu dönemler, altın fonlarına yatırım yapmanın en cazip olduğu dönemlerdir. Ons altın ile USDTL fiyatlarının yönü dönem dönem ters yönde ayrışma göstermekte, dönem dönem paralel yönde hareket edebilmektedir. Altın fonlarının fiyatları büyük oranda USDTL kuru fiyatının etkisini yansıttığı için aynı zamanda tasarrufların çeşitlendirilmesi noktasında, bir nevi direkt döviz yatırımına bir alternatif olarak düşünülebilir. Enflasyonist dönemlerde altın, enflasyonun tasarruflar üzerindeki yıpratıcı etkisinden iyi bir korunma aracı işlevi görebilmektedir. Yatırım yapılacak altın fonu seçimi konusunda dikkat edilmesi gereken en önemli husus, seçilecek altın fonunun volatilitesinin düşük olmasıdır. Çok agresif risk alan fonlar çok yüksek volatilite yaratabilmektedir. Dolayısı ile düşük volatilite her zaman tercih nedeni olmalıdır. Yatırım fonu yatırımcılarına, öncelikle kendi risk algılarını iyi belirlemeleri gerektiğini söylemek isterim. Yapmış oldukları yatırımın kendi risk algıları ile örtüştüğünden emin olmaları gerekmektedir. İkinci tavsiyem, yatırım yapacakları yatırım fonlarının KAP’ta yayımlanan izahnamelerini ve yatırımcı bilgi formlarını okumaları ve bilgi sahibi olmalarıdır. Böylece yatırım yapmış oldukları yatırım fonunun yatırım limitlerini, enstrüman bazında sınırlamalarını, fiyatının nasıl açıklandığını, fonun valör tarihi vs. gibi bir çok konuda bilgi sahibi olabilirler. KAP sayfası üzerinden ayrıca yatırım fonlarının portföy dağılımlarını görebilirler. TEFAS platformu üzerinden ise; yatırım yapmak istedikleri yatırım fonunun kendi kategorisinde yer alan tüm fonların geçmiş dönemsel performanslarına ulaşabilirler.’