HER ŞİRKETTEN BİR BES-1

BES konusunda yazmaya başlayalı 10 yıl oldu. BES konusunda yazdıkça ve takipçi sayısı arttıkça şunu farkettim: Şirketlerin sunduğu mobil uygulamalar ve internet sitelerini kullanmayı pek çok katılımcı bilmiyor. Katılımcılar fon dağılımı yapmayı bilmedikleri gibi, hangi fonları seçeceklerini de bilmiyor. Fonların yatırım yaptığı varlıkları anlamıyor, bu yüzden hisse senedi tüyosu peşinde koşanların yanına bir de fon tüyosu bekleyenler eklendi. Halbuki BES sistemi katılımcıların hep birlikte yatırım yaptığı bir havuz. Bu havuzda bazı kulvarlardaki fonlar zaman zaman daha hızlı koşuyor, bazı kulvardakilere ne yapsanız koşması mümkün değil. Örneğin, hisse senetleri, trendler halinde hareket ediyor ve trendi yakalandığında hisse senedi fonlarında çok iyi getiri sağlamak mümkün. Ama örneğin para piyasası fonları, temkinli değişken fonlar ,uzun vadede enflasyonu geçmeyi bile başaramıyor. Dolayısıyla katılımcıların fon tercihleri havuzun toplam getirisini de belirliyor.

Katılımcıların sorunlarının yoğunlaştığını gördüğüm için ‘ben ne yapabilirim’ diye düşünürken; aklıma kanlı-canlı bir model ortaya koyabilir miyim, sorusu geldi. Bunun üzerine de her şirketten sözleşme yapsam, bütün şirketlerin uygulamalarını test etsem, nerelerde eksiklikler-fazlalıklar-anlaşılmayanlar var, üzerinde konuşsak, acaba düzeltilmesine, geliştirilmesine katkıda bulunabilir miyim, diye sordum. Böylece yapmayı düşündüğüm BES yatırımım gelişti, yayıldı.

EMEKLİLİK PLANI SEÇİMİ

Her Şirketten Bir BES projesi kapsamındaki yatırımlarımda herkese sunulan emeklilik planlarından tercihte bulundum. Ama pek çok şirkette sözleşme açacağım için her bir sözleşme için giriş aidatı ve yönetim gider kesintisi ödemek istemedim. Bu nedenle de bazı şirketlerde başlangıç katkı payı da olan ama giriş aidatı ve yönetim gider kesintisi içermeyen emeklilik planlarını tercih ettim. (Bunlardan sadece Allianz Yaşam’daki emeklilik planım için giriş aidatı ve yönetim gider kesintisi var.) BNP Paribas ve QNB finans’ta da sözleşme imzaladım ama henüz sözleşmelerim yürürlüğe girmedi.

Emeklilik Planlarım ve başlangıç katkı paylarım:

RİSKİMİ DEĞERLENDİRME

Fon seçimi konusunda kendimi şöyle değerlendirdim:

Yaş: 60 (10 yılda emekli olma ve DK’ların hepsini alma potansiyeli)

Ev: Var. (Kira vb düzenli gider yok)

Düzenli Aylık gelir: SGK’dan emekli maaşım + Para Dergisi’nden aldığım telif var.

Bakmakla Yükümlü Olduğum Kimse: Yok

BES dışında başka birikim: Var.

Acil durum fonum var mı: Var

Finansal Okur-yazarlık: Var

Risk alma kapasitesi: Alabilirim

Sistemde kaç yıl kalacağım: En az 10 yıl

Sistemdeki dönemim: Başlangıç (Başlangıç/birikimleri yönetme/emekliliğe doğru)

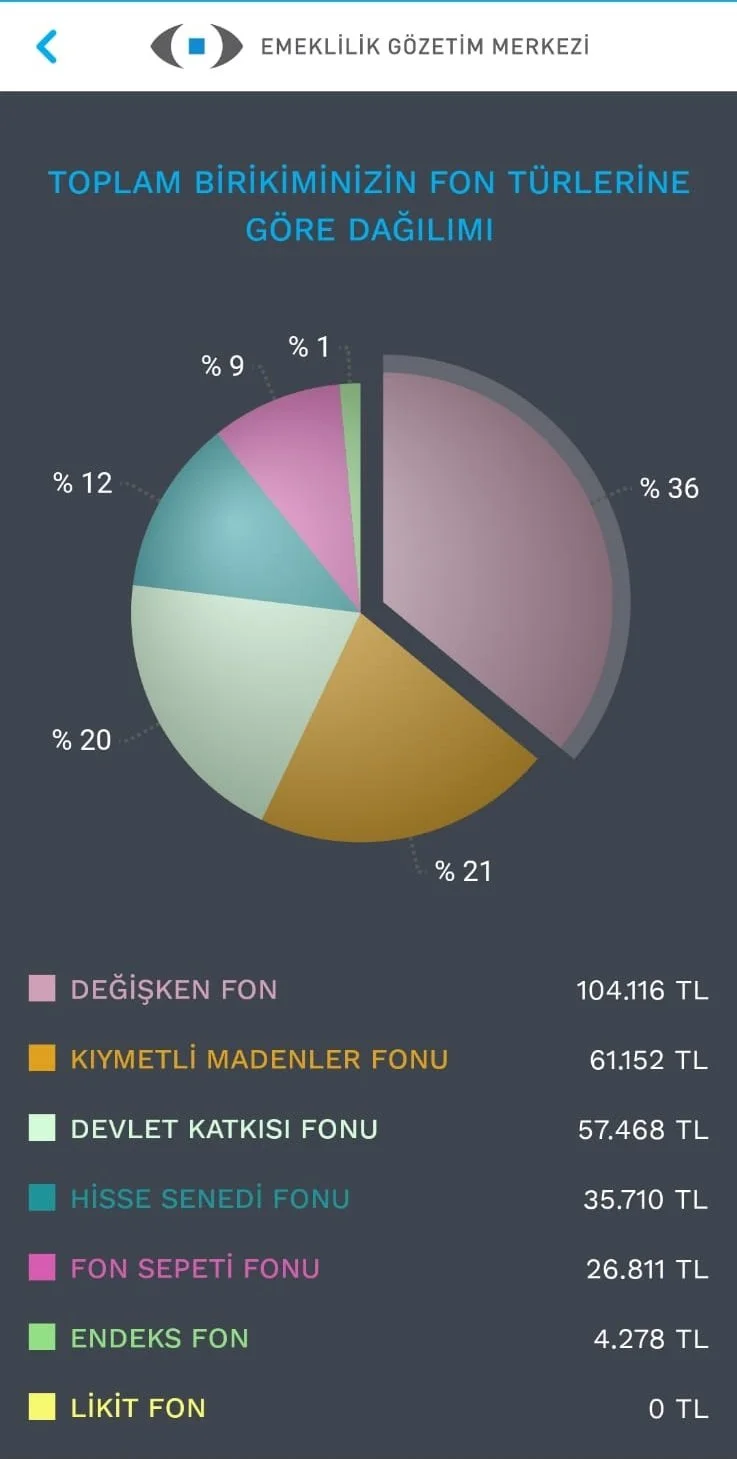

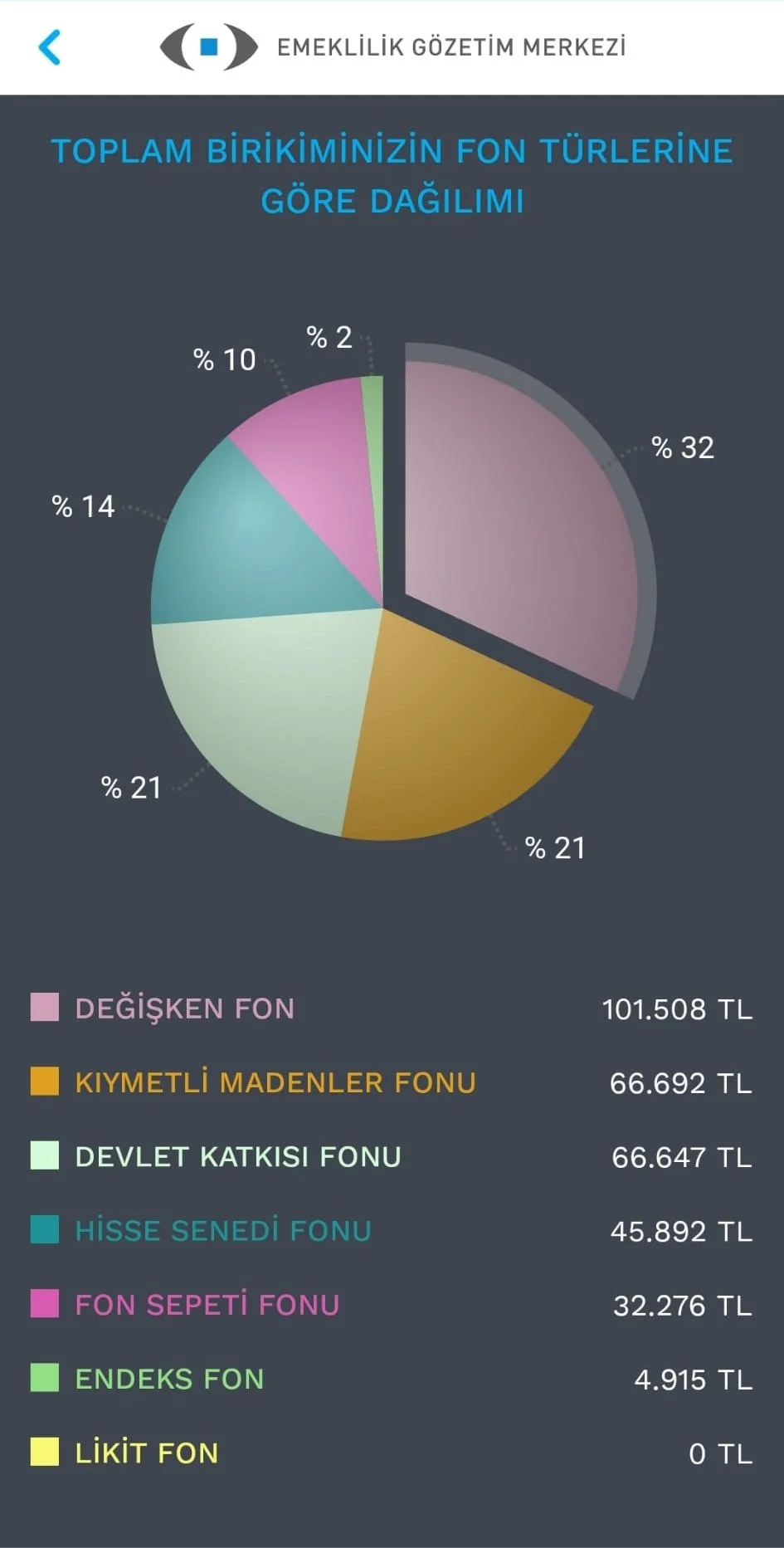

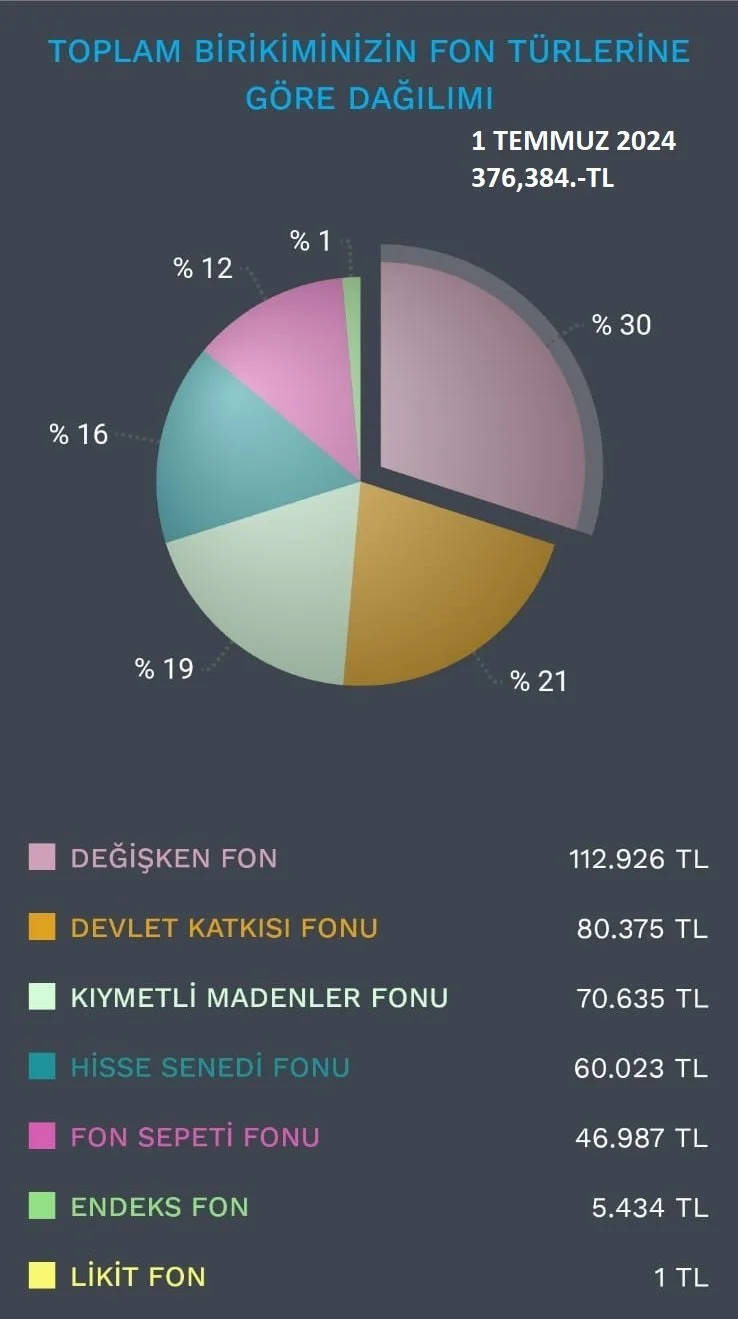

PORTFÖYÜM

Fonlarımın bu kadar çok göründüğüne bakmayın: Fon Türü bazında portföyümün; %42'si değişken fon, %24'ü altın fonu, %14'ü hisse senedi fonu+endeks fon, %20'si devlet katkısı fonlarından oluşuyor.

Peki, portföyümü hangi piyasa şartlarında oluşturdum, risk ve getiri algım, bekleyişim ne?

Dolar/TL: İçeride yavaş yavaş da olsa sürekli kendini yukarıya atmaya çalışan bir dolar/TL var. Getiri olasılığı, zarar olasılığına karşın daha fazla görünüyor. Agesa Hayat AVR fonu ve altın fonları bu anlamda dolar/TL’nin getirisinden faydalanma olanağı sağlıyor. Peki, dolar/TL’deki getiriden faydalanma olanağı veren dış borçlanma aracı fonlarından tercih etmedim? Türkiye CDS’lerinin gerilemiş olmasıyla, dış borçlanma araçları fonlarının portföylerindeki eurobondlar zaten değer kazandı. Bu fonlarda şu aşamadaki tek beklenti dolar/TL’deki yükseliş olasılığı. Halbuki yabancı hisse senetlerine yatırım yapan AVR’nin yurtdışı hisse senetlerinin yukarı yönlü hareketi nedeniyle sedece dolar/TL’den dolayı değil, yabancı hisse senelerinin değer artışlarından da getiri sağlama olasılığı daha yüksek.

Altın: Altın bir taraftan dolar/TL’deki yükselişten, bir taraftan da ‘ons’tan etkileniyor. Dolar/TL için beklentim yukarı yönlü. ‘Ons’ altın ise kendini 2 bin üzerine attı ve orada bekleyişte. Benim çalışmalarıma göre 2100’lerin kırılarak kopup-gitme olasılığı şimdilik zayıf. Ama yine de az da olsa kopup-gitme olasılığı olduğundan portföyümün yaklaşık dörtte biri altın fonlarından oluşuyor.

Hisse senedi : Yerli hisse senedi piyasasında şimdilik yukarı yönlü güçlü bir hareket beklemiyorum. Bu nedenle hisse senedi fonlarım, farklı şirket hisse senedi fonlarına yayılmış durumda ve aylık alımlarla yavaş yavaş birikmesini bekliyorum.

Faiz tarafında ise para piyasası fonları ve borçlanma araçları fonları önümüzdeki dönem getiri sağlama potansiyeline sahip. Ama bu yatırımlarımı BES’te yapmaktansa TEFAS fonlarıyla yapmayı tercih ettim. Çünkü henüz BES yatırımlarımın başındayım ve portföyümün olabilecek en riskli yatırımları içermesini tercih ediyorum.

PORTFÖYÜMÜN AVANTAJLAR

1-Beklemiyorum ama oldu da, çok acil bir nakit ihtiyacım doğdu. Birden fazla sözleşmem olduğu için bunlardan birini sonlandırarak, ihtiyacımı giderebilirim. Kalan diğer sözleşmelerim sayesinde sistemdeki haklarımı kaybetmem.

2-Değişik şirketlerden sözleşme yapmak ile hem çok ciddi bir çeşitlendirme olanağı sağlamış oldum, hem de BEFAS’ta işlem görmeyen ‘yabancı’ ibareli fonlara yatırım yapabildim.

3-BEFAS’tan fon seçiminde şirketlerin bana sunacağı fonlara bağlı kalmak zorunda değilim. Şu anda Gönüllü BES havuzundaki faizli/faizsiz bütün fonlara yatırım yapabilme özgürlüğüm var.

4-BEFAS’tan fon seçiminde ‘nemalandırma’ olmaması ve ‘fon toplam gider kesintisi’ iadesi alamama gibi potansiyel getirilerden mahrum kalmamış oldum.

PORTFÖYÜMÜN DEZAVANTAJLARI

1-Devlet katkısı fonlarıyla birlikte fon sayısının çok artması ciddi bir takip sorunu yaratıyor. Hele kredi kartıyla ödemelerin hesaba geç yansımasının üzerine devlet katkılarının da 1,5-2 ay sonrası gelmesi ciddi bir takip sorunu benim için. (Gelir ve giderlerimi mutlaka kaydederim ve getirilerimi alternatiflerle değerlendiririm.)

2-Her şirketten BES yaptığım için portföyümün, sistemin ortalama getirisi civarında kalma olasılığı var.

YAPILACAKLAR

Portföyümdeki dezavantajları gidermek için;

1-Kredi kartı ile ödemeleri mümkün olduğunca otomatik ödemeye almak,

2-Fon sayısını her şirket için bire düşürmek anlamlı olacak gibi görünüyor.

3-Sistemin ortalama getirisine mağlup olmamak için ek katkı paylarını bir enstrüman gibi kullanmam gerekiyor.

Bundan sonra her ay portföyümü düzenli olarak paylaşıp, olası fon değişikliklerini de nedenleriyle açıklamaya çalışacağım.

Herkese bol, bereketli kazançlar diliyorum.