NE KADAR RİSK, O KADAR GETİRİ

2020 yılı ekonomide daha önce yaşanmayanların yaşandığı bir yıl oldu. Borsa ve döviz pariteleri zirve yaparken, yükselen enflasyon ortamı parasını sabit getirili yatırım araçlarına bağlayan yatırımcıların zarar etmesine neden oldu. Üstelik halen enflasyonun altında kalan getiriler ile zarar büyümeye devam ediyor. Dünyada da başkaldıran enflasyon, sabit getirili yatırım araçlarının giderek daha da değer kaybetmesine neden olacak. Baby boomer kuşağının bütün bir ömür boyu yaptığı tasarruflar ve birikimlerin sabit getirili varlıklara bağlı olanları, erime riskiyle karşı karşıya.

2021’İN ÖZETİ

2020’nin Eylül sonuna kadar olan dokuz aylık dönemi ile son üç aylık dönemini ayrı ayrı incelemek gerek. İlk dokuz aylık dönemde borsa 1300-1600 aralığında neredeyse yatay denilebilecek bir hareket içindeyken ekim başından itibaren hızlı bir yükseliş trendine girdi. Aralıkta 2,400’e dek süren hareket ile yeni bir rekor ve arkasından sert bir satış…..Dolar TL ise yıl içerisinde 7’lere dek geri çekildikten sonra 8,8’lere doğru bir hareketlenme içindeydi. Ancak faiz düşüşlerinin başlamasıyla, ekim ayından itibaren dolar TL’de de yukarı yönlü hızlanan bir hareket izlendi. Borsa ile aynı zamanda 18’ler test edilerek tüm zamanların rekoru kırıldı. Teknik analiz deyimi ile hem borsa hem dolarda ‘bir günlük ters dönüş’ formasyonuyla piyasalar aşağı dönerek, dolarda 10,45 ve borsada 1805 test edildi. Kur korumalı ve dövize endeksli hesapların sunulmasıyla piyasalar sakinleşmeye başladı. 2020 yılında dolar yüzde 80, gram altın yüzde 72, borsa yüzde 26 getiri sağladı. Yıllık TÜFE ise yüzde 36 seviyesinde. Aktif tahvil faizinin yüzde 15’ten yüzde 23’e çıkmasıyla yıllık vadede bütün sabit getirili yatırım araçlarında getiriler enflasyon altında kaldı. Buna mevduat da, tahviller de kira sertifikaları da finansman bonoları da dahil. Vadeye bağlı olarak uzun vadeli yatırımlarda zarar büyüdü.

ÖRNEK PORTFÖYLERİN GETİRİLERİ

Yıllık: Özellikle Muhafazakar Portföy ve Dengeli Portföy’de ağırlıklı olarak bulunan kamu iç borçlanma araçları fonları ve standart fonlar, düşük getirileriyle enflasyona yenilirken, bu portföylerin getirisini azalttılar. Katılım Portföyü ise içerisindeki altın ve hisse senedi fonlarına rağmen standart katılım fonlarının düşük getirisi nedeniyle enflasyonu yakalayamadı. Dinamik Portföy enflasyonla başa baş getiri sağlarken yıllık bazda enflasyonu yenen tek portföy Riskli Portföy oldu. Riskli Portföy’de ağırlıklı olarak dövize yatırım yapan fonların bulunması, yıllık getiriyi yüzde 55’e çıkardı.

Üç yıllık: TÜFE’nin yüzde 74’e ulaştığı üç yıllık dönemde sadece Muhafazakar Portföy yüzde 65’lik getirisi ile enflasyon altında kaldı. Yüzde 111’e ulaşan getirisiyle Dengeli Portföy, yüzde 143’e ulaşan getirisiyle Dinamik Portföy, yüzde 194’e ulaşan getirisiyle Riskli Portföy ve yüzde 183’e ulaşan getirisiyle Katılım Portföyü TÜFE endeksini yenmeyi başardılar.

2022 NE VADEDİYOR?

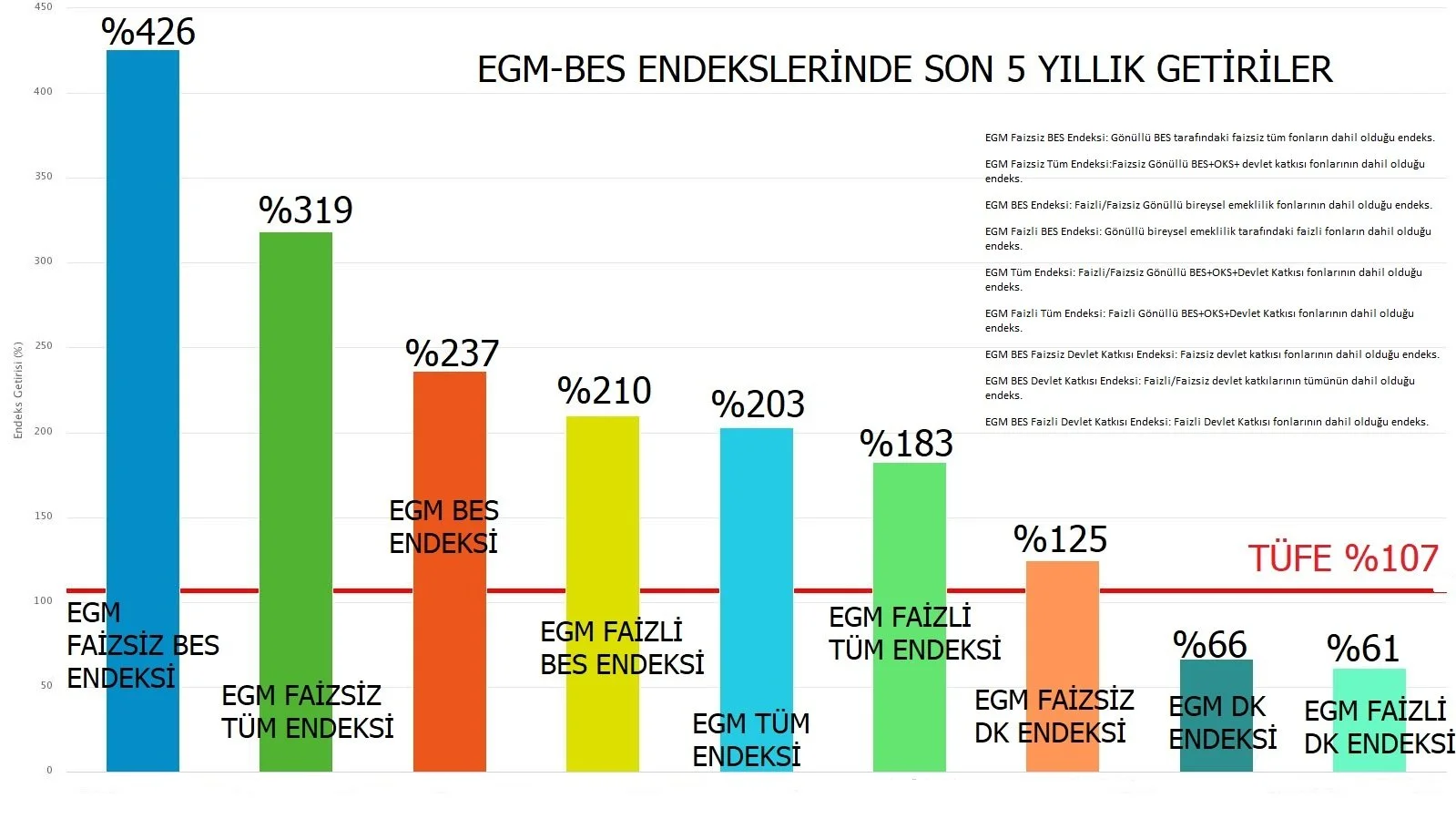

Son dönemde hızla yükselen enflasyon, maalesef sabit getirili yatırım araçlarında getiri kaybına neden oluyor. Burada getiri elde edemeyenler başka mecralarda getiri arayışına girerken, en büyük tercih döviz ve altına oluyor. Döviz talebi bir taraftan enflasyonun yükselişine destek sağlarken, enflasyondan korunmak isteyenler tekrar dövize sarılıyor. Bu da bir sarmala dönüşüyor. Bu sarmaldan çıkış için sunulan kur korumalı ve dövize endeksli mevduatlar, dövizdeki çılgınca yükselişi kırarak piyasanın sakinleşmesine katkıda bulundu. Çok beklenmedik bir gelişme olmaz ise, doların 18 liradaki zirvesi önümüzdeki bir yıllık dönemde geçilemeyebilir. Hisse senetleri tarafında kur ve enflasyonun kontrol altına alınması, borsa yatırımını cazibe merkezi haline getirebilir. Ancak 2400’lerde oluşan zirvenin yukarı yönde geçilme olasılığı şimdilik zayıf gibi görünüyor.

Peki, bu ortamda BES portföyünü nasıl oluşturmalı? Hangi yatırım araçları portföyde ağırlıklı olmalı? Görünen o ki, riskli yatırım araçları portföylerde daha fazla yer bulacak. Yüksek volatiliteye alışılmak zorunda kalınacak. Ama riskin bir kısmını farklı portföy yönetim şirketlerinin idaresindeki değişken fonlara dağıtmak, böylece işi profesyonellere bırakmak daha doğru olacaktır. Değişken fonların riskleriyle ilgili olarak www.kap.org.tr den fonların izahnameleri ve altı aylık raporları incelenebilir. Bundan sonraki dönemde örnek portföylere değişken, karma, fon sepeti fonları gibi farklı risk grubundaki fonlar da dahil edilecek. Halen riski dağıtmak, farklı risk gruplarındaki yatırım araçlarını portföye almak değer kayıplarından ve yüksek volatiliteden kaçınmanın en iyi yöntemi gibi görünüyor.